Las medidas comerciales proteccionistas del presidente Trump contra China y otros socios externos no han provocado una reducción del déficit comercial total de Estados Unidos. De hecho, este último creció aún más, ya que las exportaciones de China encontraron vías indirectas para entrar en EE. UU. y se ampliaron los planes de gasto interno masivo durante la pandemia.

Casi tres años después de que la administración Trump desatara la guerra comercial contra China, las hostilidades no han terminado, sino que solo han entrado en una tregua con el acuerdo comercial Fase Uno firmado en enero de 2020. La subida de aranceles de Estados Unidos sobre más de 360.000 millones de dólares de productos chinos se ha mantenido hasta hoy. Washington impuso cuatro rondas de aranceles en 2018 y 2019, y el grueso de los aranceles, que van del 10 al 25 por ciento, entró en vigor en septiembre de 2018 y septiembre de 2019. Pekín ha tomado represalias gradualmente con aranceles que van del 5 al 25 por ciento sobre unos 110.000 millones de dólares de productos de EEUU. La diferencia en los volúmenes de productos objeto de los aranceles refleja el desequilibrio del comercio bilateral.

La pandemia del covid-19 alejó la guerra comercial de los titulares, pero sus trastornos económicos impidieron que China cumpliera la condición del acuerdo de la primera fase de comprar 200.000 millones de dólares adicionales de productos de EEUU por encima del nivel de 2017. Recientemente, China se ha acercado a la administración de Biden para intentar reanudar las conversaciones comerciales, pero parece poco probable que la política de Biden sobre China se desvíe significativamente de la de su predecesor. De hecho, la agenda comercial de Biden sigue subrayando que «las prácticas comerciales coercitivas y desleales de China perjudican a los trabajadores estadounidenses, amenazan nuestra ventaja tecnológica, debilitan la resistencia de nuestra cadena de suministro y socavan nuestros intereses nacionales». Además, la guerra tecnológica continúa, ya que las principales empresas tecnológicas chinas sospechosas de estar afiliadas al ejército siguen en la lista negra y recientemente el Senado estadounidense aprobó un proyecto de ley que proporciona 250.000 millones de dólares en subvenciones a los sectores de alta tecnología que compiten con China. Pero la agenda proteccionista de Trump no parece haber alcanzado su objetivo, así que ¿por qué continuar?

El déficit comercial de Estados Unidos sigue creciendo

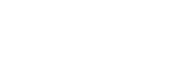

El fuerte aumento de los aranceles de EEUU sobre los productos chinos condujo a una importante disminución del déficit comercial bilateral de alrededor del 25%, o 108.000 millones de dólares, de 2018 a 2020. A pesar de la retracción del déficit con China, el déficit comercial de bienes de EE. UU. con el mundo ha aumentado en realidad en unos 35.000 millones de dólares de 2018 a 2020, hasta alcanzar un récord de 915.000 millones de dólares (gráfico 1). Si las medidas proteccionistas de Trump¹ parecen haber funcionado con China, ciertamente no han reducido el déficit comercial global. La situación empeoró en el primer trimestre de 2021, cuando el déficit comercial se amplió en casi un 50% con China y en más de un tercio con el mundo durante el mismo periodo de 2020 (Oficina del Censo de EE.UU.). Al mismo tiempo, el superávit de la balanza de servicios se ha reducido en cerca de un 20 por ciento y parece que EE.UU. se encamina a un déficit por cuenta corriente récord en 2021.

Gráfico 1: Déficit comercial de EE.UU. con China y el mundo, 2002-20

Fuente: Oficina del Censo de EE.UU.

Las exportaciones chinas encuentran una vía indirecta hacia Estados Unidos

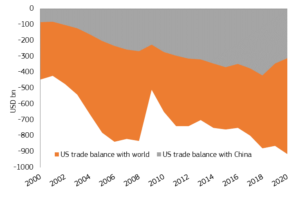

Mientras el déficit comercial de Estados Unidos con China se reducía, su déficit con otras economías asiáticas se expandía casi al mismo tiempo. De 2018 a 2020, el déficit comercial de EEUU de bienes con China se redujo en unos 108.000 millones de dólares, pero se expandió en unos 90.000 millones con Vietnam, Taiwán, Hong Kong, Singapur, Corea, Malasia y Tailandia. Muchos analistas interpretaron esta evolución como un reajuste de las cadenas de valor mundiales y la deslocalización de la producción de China a Vietnam, Taiwán y otros países asiáticos. Sin embargo, los datos apuntan a otra cosa. Mientras las importaciones estadounidenses de otros países asiáticos crecían en unos 32.000 millones de dólares en 2019 y otros 30.000 millones en 2020, las exportaciones de China a las mismas economías asiáticas² crecían casi a la par (gráfico 2).

Gráfico 2: Importaciones de Estados Unidos y exportaciones chinas a las economías asiáticas, 2018-20

Fuente: Oficina del Censo de EEUU y base de datos Comtrade de la ONU

Esto sugeriría que la producción de China no se ha trasladado a otras economías asiáticas debido a la subida de aranceles de EEUU, sino que de alguna manera sus exportaciones han encontrado una vía indirecta hacia EEUU Durante la guerra comercial, las empresas estaban obviamente ansiosas por encontrar resquicios para evitar los exorbitantes aranceles sin tener que trasladar la producción, en particular utilizando el transbordo, en el que las exportaciones chinas se procesan mínimamente durante una breve parada en un tercer puerto y luego se reexportan como un producto no chino. Las autoridades estadounidenses han reconocido e intentado reducir esta práctica, pero aparentemente sin mucho éxito. Varios argumentos apoyarían esta opinión: (i) a pesar de una caída de las exportaciones chinas a EEUU de 87.000 millones de dólares en 2019 y otros 16.000 millones en 2020, las exportaciones totales de China al mundo crecieron en 13.000 millones de dólares en 2019 y otros 92.000 millones en 2020; (ii) la estructura de las exportaciones chinas en términos de productos principales se ha mantenido prácticamente sin cambios de 2018 a 2019, sin mostrar grandes alteraciones tras la guerra comercial (según el Observatorio de la Complejidad Económica [OEC]); y (iii) la reorientación de las importaciones estadounidenses de China a otras economías asiáticas se produjo muy rápidamente, en cuestión de meses y no de años, cuando sería casi imposible cambiar las instalaciones de producción tan rápidamente de un país a otro. También sería ingenuo pensar que economías asiáticas mucho más pequeñas, como Vietnam, podrían sustituir a China como centro de fabricación mundial de la noche a la mañana. China sigue disfrutando de una gran ventaja comparativa en términos de tamaño y cualificación de la mano de obra, infraestructura, entorno empresarial y capacidad del mercado interno.

Si se produjo alguna deslocalización de la producción de China a economías asiáticas de bajo coste, fue principalmente para bienes de baja tecnología y de bajo valor, y no ha afectado mucho a la producción y las exportaciones de China. La producción manufacturera siguió creciendo casi un 6 por ciento en 2019 y un 4 por ciento en 2020, mientras que la fabricación de alta tecnología avanzó aún más rápido, un 9 por ciento en 2019 y más de un 7 por ciento en 2020. Y aunque el superávit comercial de China con Estados Unidos se redujo en 108.000 millones de dólares, su superávit con todos sus socios comerciales aumentó en realidad en más de 180.000 millones de dólares de 2018 a 2020 (gráfico 3). Esta tendencia se fortaleció aún más durante los primeros cuatro meses de 2021, cuando las exportaciones de China crecieron en promedio un 40% con respecto al año anterior y el superávit comercial aumentó casi tres veces, hasta 160.000 millones de dólares. El impacto económico negativo de los estrictos cierres y los estímulos masivos al crecimiento en EEUU y otras economías avanzadas ha contribuido sin duda a la rápida recuperación de las exportaciones de China desde el verano de 2020. Esto también nos lleva al corazón del problema de los grandes y persistentes déficits por cuenta corriente de Estados Unidos.

Gráfico 3: Superávit comercial chino con EEUU y el mundo, 2000-20

Fuente: Oficina del Censo de EE.UU. y base de datos Comtrade de la ONU

La expansión monetaria y fiscal provoca el déficit comercial de EEUU

En realidad, no es malo que las empresas privadas hayan encontrado formas de eludir las medidas proteccionistas de Trump. Los economistas austriacos siempre han defendido con firmeza los aranceles externos, que solo favorecen a grupos de intereses especiales mientras perjudican al resto de la comunidad. Las industrias protegidas de la competencia extranjera son subvencionadas por los consumidores nacionales y otros productores, que ven cómo se reducen sus ventas y sus mercados de exportación. En general, las restricciones a la importación no aumentan el empleo nacional ni los salarios reales, pero sí cambian la estructura de la producción en beneficio de las empresas menos eficientes, tanto nacionales como extranjeras. Hazlitt señaló que «un arancel no es irrelevante para la cuestión de los salarios. A largo plazo siempre reduce los salarios reales, porque reduce la eficiencia, la producción y la riqueza».

Murray N. Rothbard criticó los argumentos proteccionistas, que en su época se dirigían principalmente a Japón. También afirmó que «en la era del dinero fiduciario, los déficits de la balanza de pagos carecen realmente de sentido» porque no provocan salidas de oro. Los déficits están totalmente cubiertos por los extranjeros que invierten los dólares adquiridos con sus exportaciones en activos e instrumentos de deuda americanos. Otros economistas austriacos tienen opiniones más matizadas sobre las consecuencias de los déficits comerciales de EEUU. Joseph T. Salerno también rechazó la histeria neomercantilista sobre los déficits comerciales de EEUU, pero afirmó que el déficit presupuestario federal es el verdadero problema porque desvía las entradas de capital extranjero de la inversión productiva al gasto gubernamental ineficiente. Mark Thornton consideró que las políticas expansivas de EEUU estaban provocando continuos déficits comerciales y que la relajación fiscal de Trump sólo podría empeorar la situación. Concluyó que el estatus de moneda de reserva mundial del dólar ha arruinado la responsabilidad fiscal y abogó por la vuelta al patrón oro clásico como la única forma de arreglar el déficit comercial crónico de EEUU.

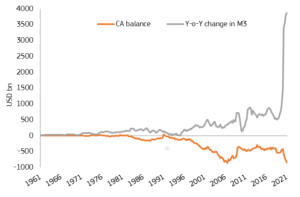

De hecho, los datos muestran que la creación monetaria se aceleró notablemente después de que EE.UU. abandonara el patrón oro en 1971, y que poco después la balanza por cuenta corriente (CA) se volvió sistemáticamente negativa (gráfico 4). Además, las fluctuaciones anuales del déficit de la cuenta corriente han reflejado en gran medida las variaciones anuales de la oferta monetaria (M3). La aceleración de la creación monetaria a finales de la década de 1970 y principios de la de 1980, y luego en varias rondas desde finales de la década de 1990, se correlaciona bien con el aumento del déficit de la cuenta corriente y la intensificación de los ciclos económicos.

Gráfico 4: Balanza por cuenta corriente de EE.UU. y oferta monetaria M3, 1961-2021

Fuente: Datos económicos de la Reserva Federal (FRED).

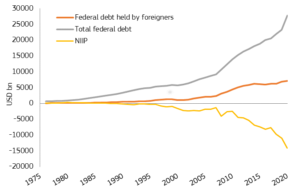

Una relación similar puede observarse entre el enorme aumento de la deuda federal y la creciente posición de inversión internacional neta (PII) negativa de Estados Unidos³ (gráfico 5). Desde la década de los setenta, EEUU ha pasado gradualmente de ser el mayor acreedor neto del mundo a ser el mayor deudor neto, y la PIIN alcanzó un máximo de unos 14 billones de dólares, o el 66% del PIB, en 2020. La deuda pública total aumentó a casi el doble de esta cantidad y su parte en manos de inversores extranjeros superó los 7 billones de dólares en 2020. La deuda pública en manos de extranjeros era modesta, en torno al 5 por ciento del total de la deuda pública durante el patrón oro, pero se disparó por encima del 30 por ciento del total desde 2010 y también duplicó su parte hasta cerca del 20 por ciento del total de los pasivos exteriores de EEUU durante las dos últimas décadas. En general, las entradas de dólares extranjeros que financian el gasto público en lugar de reforzar la acumulación de capital privado han ido en aumento.

Gráfico 5: Deuda federal total de EEUU, deuda externa y PNI, 1975-2020

Fuente: FRED.

El estatus del dólar americano como principal moneda de reserva del mundo no es más que una bendición disfrazada, ya que elimina varias limitaciones a la hora de aplicar políticas macroeconómicas expansivas. En primer lugar, con la ruptura del vínculo del dólar con el oro, se ha perdido la capacidad de mantener bajo control no sólo el déficit comercial, sino también la expansión artificial del crédito de los bancos de reserva fraccionaria, a través de las salidas de oro. En segundo lugar, en el caso de las monedas fiduciarias ordinarias, la excesiva expansión crediticia y los déficits comerciales desencadenan una depreciación de la moneda, haciendo subir los precios internos y presionando al banco central para que suba los tipos de interés y reduzca el crecimiento del crédito. Como principal moneda de reserva del mundo, el dólar está parcialmente protegido de este mecanismo de corrección y se mantiene artificialmente fuerte. En tercer lugar, los bajos tipos de interés y el aumento de la demanda exterior de títulos públicos de EEUU facilitan el aumento de los déficits fiscales financiados por la expansión monetaria.

Incluso si los déficits comerciales de EEUU estuvieran totalmente financiados con dólares que vuelven como entradas de capital a la economía de EEUU, podrían seguir siendo perjudiciales, porque el «privilegio exorbitante» del dólar permite una impresión excesiva de dinero y unos tipos de interés artificialmente bajos. Según la teoría austriaca del ciclo económico (TACE), esto provoca auges y caídas recurrentes, mala inversión y consumo excesivo. Junto con los mayores déficits presupuestarios, estos últimos afectan negativamente a la acumulación de capital y al crecimiento de la productividad. Lo que puede parecer una ventaja de recibir regalos gratuitos de los extranjeros puede ser en realidad una receta segura para un gobierno sobredimensionado, un sobreendeudamiento y una erosión gradual de la estructura de producción. Al mismo tiempo, si la política de Estados Unidos se vuelve demasiado expansiva en relación con la de sus socios externos, una pérdida de confianza en el dólar podría amenazar su estatus especial. Pero mientras los factores geopolíticos sigan desempeñando un papel importante y EEUU pueda «exportar» su postura política al resto del mundo, sólo un empeoramiento significativo de las condiciones económicas podría cambiar el statu quo.

Conclusiones

Las medidas comerciales proteccionistas del presidente Trump contra China y otros socios externos no han provocado una reducción del déficit comercial total de Estados Unidos. De hecho, este último creció aún más, ya que las exportaciones de China encontraron vías indirectas para entrar en EEUU y se desplegaron estímulos masivos al crecimiento interno durante la pandemia.

El déficit comercial crónico de EEUU es un resultado directo de la condición del dólar como principal moneda de reserva del mundo y de la incesante expansión monetaria y fiscal. Recurrir al proteccionismo para resolver el déficit comercial de EEUU es inútil y perjudicial debido a las distorsiones económicas adicionales que conlleva.

- 1. La postura proteccionista fue más allá de China, ya que la administración Trump aumentó los aranceles al acero, el aluminio y los paneles solares para casi todos los socios comerciales, renegoció el Tratado de Libre Comercio de América del Norte (TLCAN) con México y Canadá, hizo nuevos acuerdos comerciales con Japón y Corea, y se retiró del Acuerdo Transpacífico.

- 2. Tanto las exportaciones chinas como las de EEUU a Hong Kong se redujeron debido a la agitación política y económica de esta última.

- 3. La PIIN mide la posición financiera de un país en relación con el mundo y viene dada por la suma de las balanzas por cuenta corriente y las variaciones del valor de mercado de los activos y pasivos exteriores.

Fuente: Mises Institute