El flat tax es un sistema impositivo que se ha aplicado en muchos países que ha causado unos resultados impresionantes, paradójicos y revolucionarios. Impresionantes porque la recaudación crece a ritmos superiores al crecimiento de la economía. Paradójico porque la recaudación aumenta a la vez que se reducen los impuestos. Revolucionarios porque la declaración de impuestos es del tamaño de una tarjeta postal y esta se puede llenar en 10 minutos sin necesidad de abogados ni contadores.

El flat tax se define como un impuesto al consumo y en ese sentido vendría a sustituir tanto el impuesto sobre la renta, como al valor agregado y al de ventas. El flat tax consiste en aplicar una tasa única de impuesto tanto sobre los ingresos netos de las personas físicas como sobre las ganancias netas de las personas jurídicas, sean con o sin fines de lucro, sean sociedades anónimas o no. Con el flat tax la tasa es única para todos; no hay exoneraciones ni excepciones de ningún tipo. Esto lo hace justo, eficiente y evita la corrupción.

Es justo porque no discrimina ni privilegia a ningún grupo económico o social. El flat tax también es justo porque sólo se paga el impuesto si la persona genera riqueza. El desempleado, la empresa que sufre pérdida no tienen que pagar el impuesto del flat tax. Es muy distinto el caso con el impuesto de ventas, el del valor agregado, el territorial, etc. que deben de pagarse siempre, sin importar si la persona está en quiebra o pasando hambre.

El flat tax es eficiente porque al ser una tasa única para toda actividad económica, las inversiones no se ven sesgadas ni distorsionadas por criterios tributarios. Lo anterior permite que las inversiones se realicen siguiendo criterios de eficiencia y productividad, lo cual promueve el sano crecimiento económico y la generación de empleo productivo.

El Flat Tax Mejora las Instituciones Democráticas

Como no hay exoneraciones de ningún tipo, su simplicidad evita que la política tributaria sea instrumento para favorecer a grupos afines al Gobierno (prácticas mercantilistas) o que esta sea utilizada, como muchas veces sucede, para castigar a quienes se le oponen.

El flat tax reduce la cantidad de juicios innecesarios. Muchas veces, las disputas por la correcta interpretación de los complejos, ambiguos y cambiantes códigos tributarios entre el Ministerio de Hacienda y los empresarios conducen a largos y bochornosos juicios que desgatan recursos tanto de las empresas como los del gobierno y hacen que los emprendedores desperdicien su tiempo en estos asuntos en vez de estar dedicando este valioso tiempo a la generación de riqueza.

Como el flat tax es una tasa única para cualquier actividad y, además, no existen gastos por depreciación, no genera dudas en su interpretación lo cual se traduce en mayor transparencia y seguridad para el emprendedor. Lo anterior es un incentivo a la inversión, lo cual se traduce en mayores tasas de crecimiento, más generación de empleo, mayor productividad, salarios crecientes y más desarrollo.

El flat tax, elimina los gastos por depreciación porque las compras son deducibles en su totalidad en el momento en que se adquieren. Esto facilita tremendamente el esquema contable y estimula, de una manera sana, la reinversión y evita la fuga de capitales. En otras palabras, el flat tax al estimular que la gente conserve en el país sus ahorros hace obsoleto e innecesaria la idea de crear un impuesto universal. El flat tax ha logrado lo que ninguna policía fiscal ha logrado: el pago voluntario de los impuestos.

Como la tasa es baja y el sistema es muy simple, desalienta la evasión y estimula la inversión, lo que genera un incremento en la recaudación de impuestos superior al crecimiento de la economía.

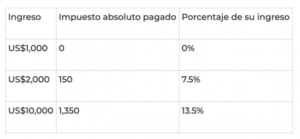

El flat tax tiene una sólo excepción: Exonera del pago a las personas, sean físicas o jurídicas, con un nivel de ingreso o utilidad inferior a cierto monto. De esta manera el flat tax es un impuesto progresivo. Veamos un ejemplo asumiendo un flat tax del 15% con una exoneración única para todo ingreso inferior a US$1,000.

Muchos se oponen al flat tax aduciendo que este no es un impuesto progresivo. Sin embargo, vemos que tanto a nivel absoluto como a nivel relativo, el flat tax sí es progresivo; las matemáticas no engañan.

El flat tax aparece mencionado por primera vez en el libro Capitalism and Freedom, escrito por Milton Friedman y publicado en 1962. Luego Robert Hall y Alvin Rabushka, del Hoover Institution, de la Universidad de Standford, le han dedicado varias décadas de estudio al mismo y su libro The Flat Tax se considera la biblia sobre el tema. El primer país en aplicar el flat tax fue Estonia en 1994, luego de que el Primer Ministro de aquel entonces, Mart Laar, leyera un ejemplar del libro de Friedman. Desde entonces, muchos países como Rusia y principalmente del este europeo han aplicado este esquema tributario con resultados impresionantes.

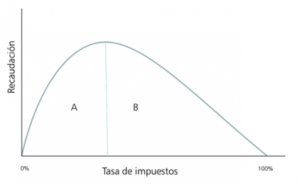

El flat tax es inseparable del concepto de la Curva de Laffer la cual establece que si la carga tributaria es alta, entonces una reducción de tasa marginal de impuestos se traduciría en un aumento en la recaudación. Como vemos en el siguiente gráfico, si la tasa impositiva es 0%, obviamente el gobierno no recauda nada. Si la tasa fuera del 100%, la recaudación sería también cero porque nadie trabajaría si todo se lo tuviera que entregar al gobierno. Lo que nos dice la Curva de Laffer es que si nos encontramos en el lado “B” de la curva, una reducción de la tasa de impuestos se traduce en un aumento en la recaudación.

La evidencia empírica nos indica que el área “B” de la curva se alcanza con niveles muy bajos de impuestos. Por tanto, el flat tax debe ser bajo – menor o igual al 15%- y acompañado de la eliminación del impuesto sobre las ventas y de la doble tributación como el impuesto a los dividendos y a las ganancias de capital.

Un flat tax del 15% bien podría ser, en un futuro cercano, el único impuesto en cualquier país. Esto se afirma porque la mayor parte del gasto público en el mundo no tiene razón de ser ni cumple función social alguna. Además, la evidencia empírica es abrumadora al indicarnos que un gasto público superior al 15% (Curva de Rahn) como porcentaje de la producción nacional, se traduce en menores tasas de crecimiento, más desempleo, salarios más bajos y un menor desarrollo económico; pero esto es tema de otra entrega.

Así como quienes se benefician de un monopolio siempre se oponen a su apertura, de la misma manera hay grupos económicos y políticos que se benefician de la telaraña y complejidad de los códigos tributarios y, por tanto, es de esperar que se opongan al flat tax.

¡Aprobemos ya un flat tax bajo como instrumento paradójico que contribuye a la competitividad, atrayendo inversión, estimulando la generación de empleo productivo, fortaleciendo la democracia y promoviendo el sano crecimiento económico!