Introducción:

En el trabajo anterior, se revisaron cuáles eran las principales fuentes de financiación para las empresas según el giro del negocio y su ciclo financiero, en esta entrega, analizaremos cómo ha evolucionado el financiamiento a partir de 2020, además del otorgado a las empresas, a los clasificados como préstamos de consumo.

Después de la introducción, el trabajo abarca los siguientes puntos: en el segundo, se analizará el comportamiento de las 4 categorías de los préstamos de consumo, como lo son el de vivienda, el automotriz, el de nómina y de tarjeta de crédito. En el tercer punto, se revisarán las condiciones de financiamiento a las que están sometidas las empresas en el actual contexto económico. Por último, se presentarán las conclusiones.

2.- Los préstamos de consumo en México

Los préstamos al consumo o tipos de préstamos personales, son tipos de operaciones económicas financieras dirigidas a promover el otorgamiento de financiamiento a cualquier tipo de personas individuales. Con la mejoría de las condiciones de vida en las últimas décadas y el aumento progresivo de la renta per cápita, los individuos han ido aumentando su deseo de consumo de bienes de más valor.

Este hecho ha ayudado a que en un momento dado se planteen la adquisición de bienes relacionados con su ocio, sus gustos, su educación, etc. Por medio de la intermediación de las entidades financieras han surgido gran número de posibilidades como el préstamo al consumo.

La instituciones bancarias y financieras suelen ser las principales emisoras de este tipo de instrumentos financieros o de préstamo, sin embargo, grandes compañías han desarrollado un modelo de venta a préstamos de consumo, posibilitando a sus clientes los pagos de sus compras en un periodo de tiempo y un número de cuotas.

Con la evolución de los tipos de productos financieros y de préstamo en el mercado en los últimos años, han aparecido diversas modalidades dirigidas a la financiación de bienes de consumo.

En ese sentido, son ejemplos a destacar los microcréditos y micropréstamos que facilitan la consecución de una determinada cantidad de dinero en muy corto plazo y de forma muy accesible. Es decir, útiles para desembolsos de objetos de consumo de cierto valor. Los principales productos son los préstamos de nómina, de vivienda, automotriz y de tarjeta de crédito.

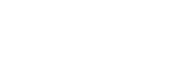

El también llamado financiamiento a hogares, el cual, como ya se explicó, consiste exclusivamente a otorgamiento de créditos, ha mostrado una tendencia decreciente desde junio desde 2020. Su caída está impulsada, en su totalidad, por el desplome orientado al consumo desde marzo de 2020.

Aunque con diferente ritmo, cada una de las cuatro categorías en que se clasifican los préstamos de consumo se ha compactado. En concreto, la reducción más abrupta se ha observado en los adeudos personales y de tarjeta de crédito, si bien los primeros han disminuido desde mediados de 2018, seguidos por los de nómina y los destinados a la adquisición de bienes duraderos, como los automóviles.

El crédito a la vivienda, que representa el otro rubro de los préstamos a los hogares, ha mantenido su evolución al alza. No obstante, este avance ha sido insuficiente para contrarrestar el retroceso del correspondiente al consumo.

Para 2021, hubo un ligero avance, en el cual las tarjetas de crédito tuvieron un ligero avance frente al año anterior 0.4% en términos anuales, sólo muestra su primer incremento después de 22 meses con reducciones interrumpidas.

Por su parte, los créditos de nómina, o aquellos otorgados a trabajadores y que tiene como garantía los pagos que reciben de sus salarios, subieron 3.5% en enero e hilaron dos meses al alza.

Por el contrario, otros segmentos del crédito se mantuvieron a la baja como los créditos de nómina (-3.2%), automotriz (-6.6%) y empresas (-4.2%).

Finalmente, el crédito de vivienda subió 2.8% en términos reales en enero y el crédito de bienes muebles aumentó 33.6%.

Sin embargo, la cartera de las instituciones crediticia de México acumuló un año y medio a la baja, aunque volvió a reducir el ritmo de las pérdidas, debido a la recuperación de algunos segmentos como el consumo. La cartera crediticia en el país bajó 2.7% en enero, en términos reales, de acuerdo con datos de Banco de México.

3.- Evolución del financiamiento a empresas en México

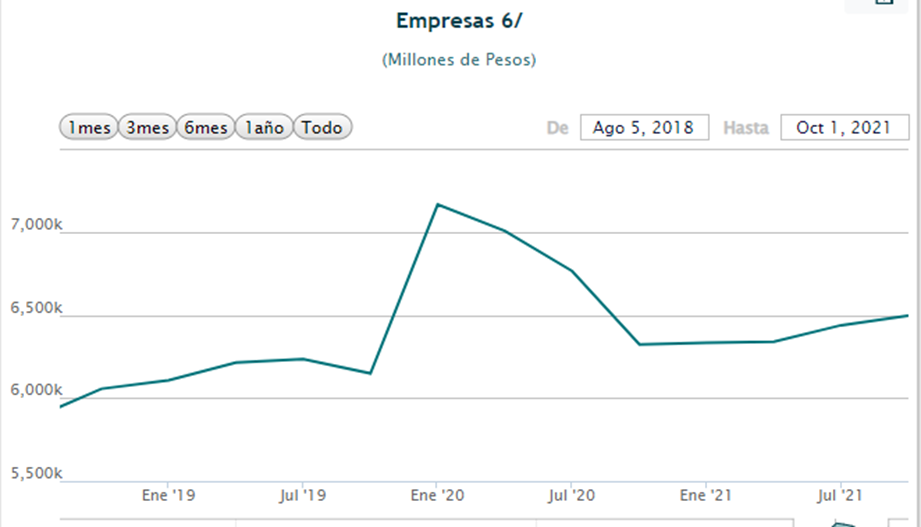

El financiamiento al sector privado (empresas y familias), ha venido con contracción desde la primera mitad de 2020, en su mayoría, comprende los instrumentos de financiamiento total al sector privado como al sector privado no bancario, la caía analizada en términos anuales.

En efecto, el financiamiento a empresas empezó a reducirse en junio, con el descenso de usos internos y la escasez de los externos. El menor financiamiento interno empresarial ha incluido principalmente una caída del crédito, la cual se ha sumado a la tendencia declinante en la emisión de valores observada a lo largo de 2020.

El debilitamiento del crédito comercial se ha concentrado, en especial, en las empresas grandes, ya que el canalizado a los pequeños negocios ha mostrado un continuo descenso desde finales de 2018. Para conocer mejor los créditos otorgados a las empresas, pueden consultarlo en el siguiente enlace https://mexicolibertario.org/2022/03/15/formas-de-financiamiento-empresarial-momentos-de-expansion-economica-y-momentos-de-recesion-economica/

A septiembre pasado, la cartera de crédito a empresas presentaba una caída de 7.2% en su comparación nominal anual, pero desde el segundo trimestre del 2021 ha moderado su descenso.

De acuerdo con datos de la ABM, en septiembre de 2021 el crédito a grandes empresas registró un decrecimiento de 8.5%, pero en abril previo fue de 18.1%; mientras que, para el destinado a micro, pequeñas y medianas empresas (mipymes) las caídas fueron de 4.0% y 7.7% respectivamente.

Conclusiones:

La evidencia empírica internacional confirma que a mayor sea la penetración bancaria en un país, entendida como el financiamiento privado con relación al PIB, esta ejercerá un efecto positivo en el crecimiento económico de largo plazo, sobre todo partiendo de que las inversiones físicas toman cierto tiempo en madurar y en dar beneficios.

La razón de financiamiento del sector privado respecto al PIB, ha ido marginal ascenso desde los último 14 años, por lo que se han incrementado las posibilidades de un impacto favorable del sistema financiero sobre el dinamismo prolongado de la economía. Desde luego, este último depende, además, de muchos otros factores.

Si bien en épocas de recesión económica es la actividad productiva la que rige el nivel de préstamos y no al revés (los bancos suelen imponer políticas más rígidas para prestar por el temor al impago), esta no debe confundirse con el impacto favorable del sistema financiero sobre el dinamismo prologado de la economía.

Esta última observación contribuye a explicar la desaceleración en marcha del financiamiento al sector privado. Específicamente, la profundización de la recesión ocurrida desde marzo de 2020 ha tenido su principal origen en las medidas para enfrentar la pandemia, mientras que el freno del financiamiento ha sido mayormente una secuela, no una causa de la caída productiva.

Adicionalmente, varias conjeturas, susceptibles de verificación estadística, apoyan esta relación. Por ejemplo, el derrumbe de las ventas y la ausencia de planes de inversión de las empresas ayudan a entender la baja del crédito empresarial.

En la disminución del financiamiento confluyen tanto elementos de oferta como de demanda. Entre los primeros, sobresalen las condiciones más estrictas que, en diferente grado, los intermediarios han impuesto para el otorgamiento de los distintos tipos de crédito, ante la expectativa de deterioro en la calidad de la cartera y la percepción de mayor riesgo. Entre los segundos, destaca el menor deseo de endeudamiento de las empresas y los particulares ante el declive del ingreso y del gasto.

Por último, Sigue preocupando, en primera, el bajo porcentaje de bancarización de los ciudadanos adultos en el país, el cual representa poco más del 40% de esa población y, segundo, que quienes tienen acceso al crédito, lo utilicen como extensión de su ingreso, algo que es castigado severamente cuando se cae en el impago.

Fuente: Mexico Libertario